日前,据外媒消息,默沙东将以110亿美元(折合人民币超700亿元)

收购制药公司Acceleron,这是一家针对罕见病孤儿药研发的公司,此次收购标志着默沙东在罕见病领域的突破性布局。

近年来,跨国头部药企纷纷涉足这一领域,创下过各种大额并购历史。

2018年4月,武田制药以650亿美元收购罕见病巨头公司夏尔;

2020年12月,阿斯利康以390亿美元收购罕见病巨头公司Alexion;

加之罗氏等其他企业的相关收购,近5年来罕见病领域收并购案金额累计早已远超千亿美金。

一直以来,罕见病因研发难、受众狭窄,以及研发成本带来的天价,本来是各大头部药企避而不谈的研发方向。

但看近年来头部药企巨额投入的表现,罕见病之下这块曾经的创新药“无人区”,似乎要迎来真正的开拓大军了。

01

“无人区”地下,尽是“宝藏”

尽管小众,但孤儿药市场规模,其实十分可观。

在美国,已确定的罕见病已超过7000种,病人群体超20万,是抑郁症患者人数的将近两倍。

FDA每年批准孤儿药的数量药品开销占药品总开销超10%,达到450亿美元以上。

据医药市场调研机构Evaluate Pharma发布的《2019年孤儿药报告》,2018年全球孤儿药市场规模约为1310亿美元,这个规模会以12.3%的年复合增速增长;到2024年其市场规模将达到2420亿美元,占到全球处方药市场份额的五分之一。

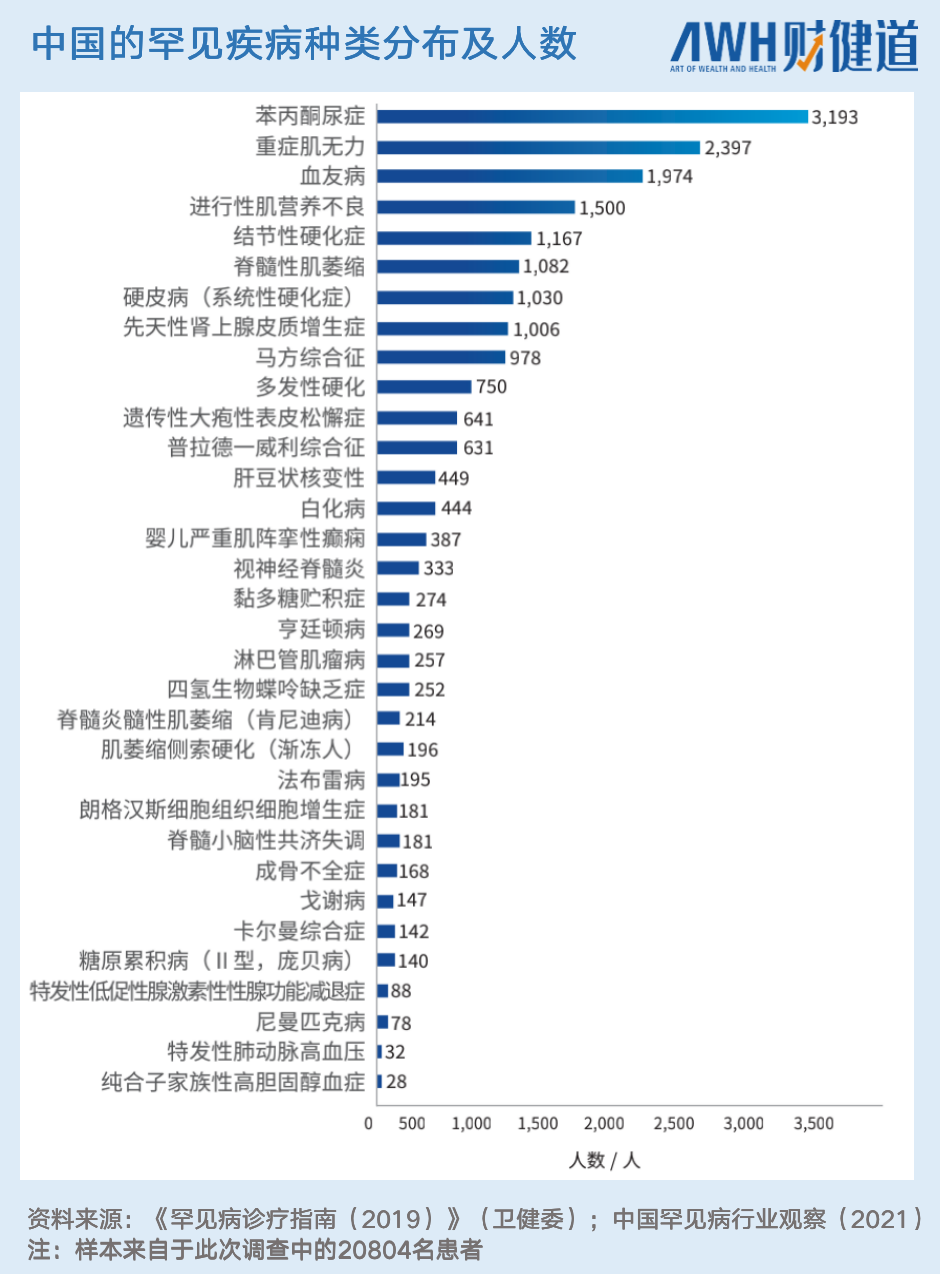

而在中国,罕见病市场则存有大量空白。2018年国家卫健委等五部门联合发布了《第一批罕见病目录》,首次明确了121种罕见病,影响患者超过300万人,被业内视为国内罕见病领域“开荒性”重磅文件。

但在实际用药方面,目前在中国已上市的罕见病药物仅有68款,其中有46款纳入国家医保,涉及23种罕见病适应症,占罕见病种类总数不足20%。

也就是说,121种罕见病中,超过80%的疾病类型患者面临无药可用的现状。

据业内相关人士分析,从研发角度来说,罕见病药物从临床到获批的成功概率较高,相比其他适应症时间要短。而从投资价值上来说,孤儿药对上市企业估值大有裨益,因为一旦成功上市,它就会成为适应症领域中的“王炸”。

——2019年,诺华的一款名为Zolgensma、治疗“脊髓性肌萎缩症”

(即“SMA”)

的基因疗法药物获批上市,标价210万美元,约合人民币1469万元,被认为是“史上最贵药”。

不过价格并没有成为它的阻碍。2021年上半年,Zolgensma已经实现了6.34亿美元的销售收入,同比增幅69%。

同时,截至目前Zolgensma已经在多达41个国家获批,未来还将可能被更多国家批准上市并能被医保覆盖;在美国、欧洲等发达国家和地区,它不仅可以是治疗性药物,还有作为新生儿“SMA”筛查技术常驻医疗体系的能力。

跨国药企们也许正是看到了这一市场潜力,因此才纷纷加码,不惜巨额并购涉足罕见药研发领域。

在罕见药领域的研发投入,不仅会为药企带来专利收益、领域垄断性市场份额,还会因为提供了某一种类罕见病几乎唯一的有效医疗资源,为企业带来一定的社会声望。

02

“无人区”虽沃土,然开垦难度大

研发成功概率高、定价优势大、市场前景广阔,三大利好因素可能会让人产生疑惑:这么好的创新药管线方向,怎么可能至今还几乎是片“无人区”?

实际上,上述逻辑往往停留在“幻想很美好,现实很骨感”的程度。听起来很划算的买卖,有诸多限制性因素。

首先,罕见病市场发展有一个重大问题,即为,如何发现患者?药再好——千里马遇不到伯乐,也只能“骈死于槽枥之间”。

据罕见病行业相关人士分析,因为医疗技术不完善、社会普及程度低,许多罕见病因为症状复杂且病例稀少,诊断难度大,大多患者都是被当做普通疾病患者治疗,根本就不会被发现。

据2020年中国罕见病综合社会调研,超3.86万名中国医务工作者的调查数据显示:有1770名医疗工作者从未听说过罕见病,占比4.6%;超2.35万名医疗工作者听说过但不了解,占比60.9%。

可见,在社会普遍观念甚至医疗行业中,罕见病都还处于某种“无人知晓”的状态中。如此没有病例与经验积累的“无人区”,便不仅包括罕见病的药物研发领域,还包括罕见病的整个疾病诊疗、到引进上市、医保支付、社会接纳和社会支持领域。

可以说,罕见病患者一直以来都是病人群体中的边缘群体,受资源稀缺性影响,他们获得社会支持的可能性从来都微茫。

在美国,每位罕见病患者平均需要经历多达8位医生、误诊过3次且长达六七年时间的诊疗过程,才能幸运地被确诊。

在中国,根据中国罕见病联盟针对20804名中国患者的调查,42.0%的患者表示曾被误诊过。例如,误诊比例最高的病种——纯合子家族性高胆固醇血症和糖原累积病Ⅱ型

(庞贝病)

——就很容易被诊断为普通的慢性疾病。

这种对“疑难杂症”的大海捞针,无疑加大了药企的销售难度。往常的人海推销、代金推销策略都不适用,据业内有关人士分析,如果医院无法做到链接患者与药品的工作,就说明这一病种仍在开拓期,需要复合型人才与多方机构合作,搭建起标准化的诊疗模式的。

潜在病人中只有极少数确诊,本身就稀释了孤儿药的流通价值,更残酷的还有,能支付得起孤儿药的患者也寥寥无几。

找到病人后,还有药品的成本与定价问题。在中国,这个问题更明显地呈现在药品与医保纳入过程中。

众所周知,中国医疗保障体系是一个基础保障体系,难以支持“天价”定价,因此许多产品都经历过“卖不出去”的情况。例如,UniQure公司研发的用于治疗脂蛋白脂酶缺乏遗传病的药物Glybera

(2012年欧洲药品管理局批准的首个基因疗法)

,就因其高昂定价

(每剂130万美元)

不得不被医保拒之门外,而仅靠医保外市场很难收回成本。

而且,尽管每年都有新的罕见病药品品种纳入医保目录,但目录收入的罕见病药品年治疗费用几乎全部低于70万元。医药咨询公司IQVIA艾昆纬中国曾统计,地方罕见病大病报销封顶线中位值是45万元/年,医疗救助最高限额是30万元/年。

——价格,一直都是创新药进入医保目录的隐形门槛。2020年医保谈判时,年治疗费用超过30万元的均与医保目录无缘。

所以,尽管全球每时每刻有2.63-4.46 亿患者要接受罕见病的挑战,但这一市场也不是轻易就可以被补足和开发的。

03

创新药低垂市场已卷,罕见病成新战场

尽管难,但罕见病市场的兴起已成定局。

它的背后是人类不断创新的科学进步逻辑。

当社会认知、技术与生产水平达到一定程度,也就是俗话说“天时地利人和”的时候,在人类文明前方的“无人区”就一定会迎来开拓的机会。其中,“天时地利人和”首先体现在各国政策重视程度上,因为政策面的信息不能基于假设,而都基于事实考量。

海外的罕见病研发,从一开始到最终上市都享受政策优惠,为了鼓励药企研发孤儿药,全球市场都在一定程度上认可了其“天价”需求。

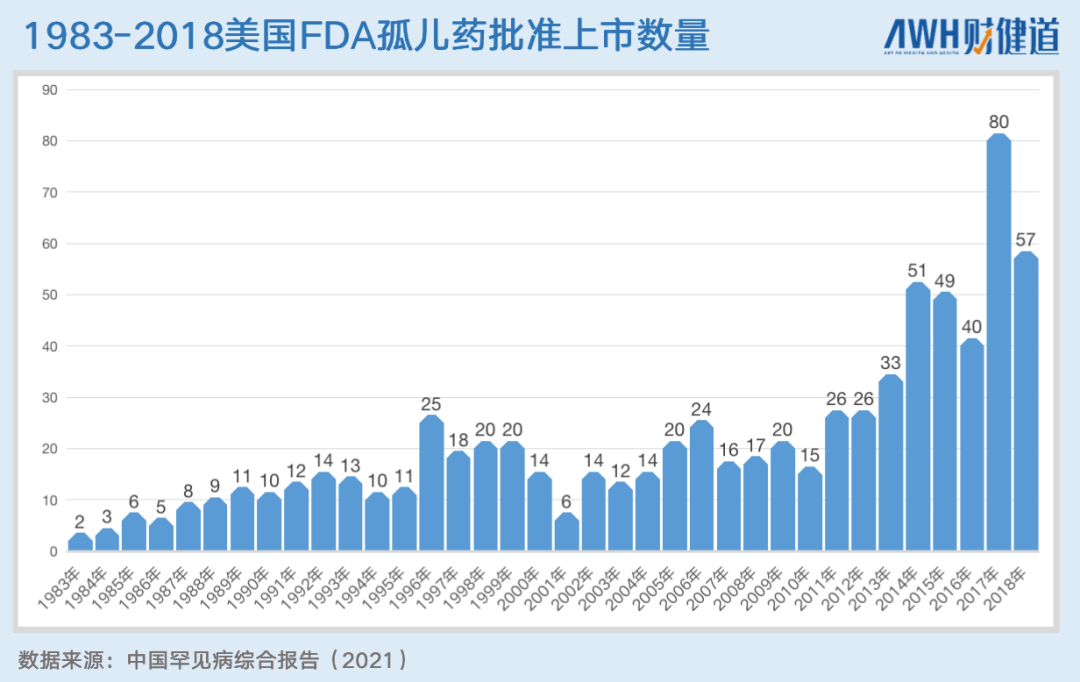

1983年,美国出台《孤儿药法案》,法案通过了罕用药研发税费减免、自主定价、快速审批和上市后7年内市场独占期等激励政策。至今,孤儿药上市数量从10种迅速增至近500种。

中国踏足这一领域要晚一些。2017年开始,我国陆续出台罕见病及孤儿药研发和审批的相关利好政策,2018年《第一批罕见病目录》正式加速推动海外罕见病药物审批。到2019年,孤儿药Spinraza的上市审评历时仅用了173天。

据业内有关人士回忆,去年和前年

(即2019和2020年)

的罕见病交流活动,均有国家药监局、医保局、卫健委、工信部等相关领导到会。这说明社会普遍开始共情和关注处在边缘的罕见病患者群体,政府觉察后迅速作出了反应,而一旦认知确立,政策和市场就一定会随之打开。

除了政策和上文中提到的市场前景,创新药企投身孤儿药研发的另一个重大原因还在于,现有的一波创新药红利期已然进入尾声。

在创新药领域,从慢病治疗、肿瘤治疗到现在分子研究和基因疗法的慢慢兴起,创新药低垂市场的果实已经被悉数摘取,要想“大者恒大”,头部创新药企的再创新时机已到。以默沙东为例,它的巨额罕见病公司并购便意在提前布局,以防创新药红海靶点扎堆、失去竞争力。

虽然默沙东的明星产品K药已经且仍将为其带来巨大利润,但此类创新药管线范围有限、专利时效确定。如果不在新的前景赛道上添砖加瓦,那么后进扎堆的仿制药厂,就会将曾经的龙头企业淹没在历史的流水线上。

不断探索、不断创造,不仅是创新药企业的发展逻辑,一旦开拓成功,药企迎来的就将是广阔蓝海。